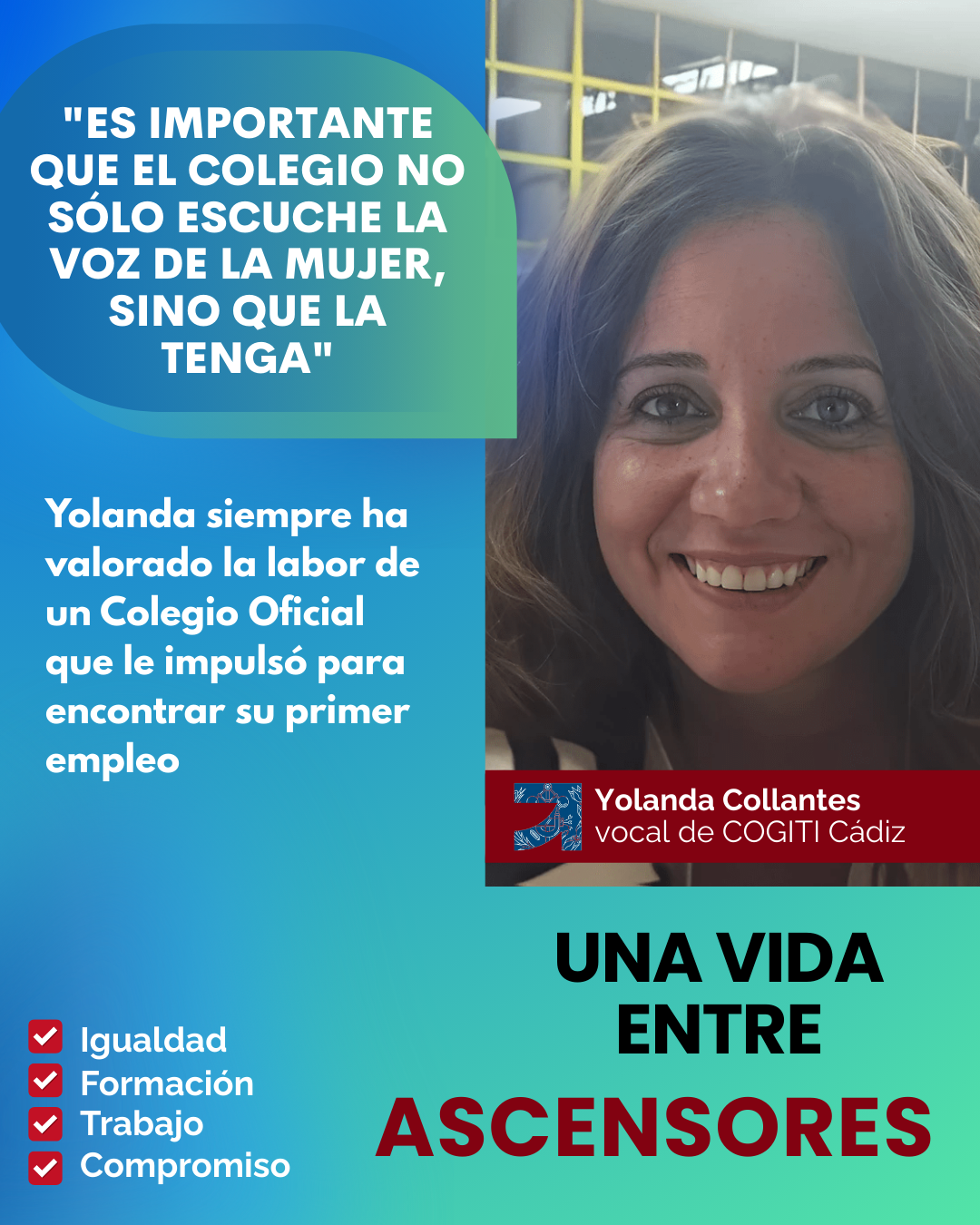

El ejercicio profesional en la ingeniería necesita de la colegiación. Es una obligación legal por motivos de regulación, Pero, como siempre insiste el Decano, Domingo Villero, en el caso de COGITI Cádiz ha de ser un honor y un privilegio. Una afirmación que puede refrendar Yolanda Collantes Leal, ingeniera técnica electrónica por la Universidad de Cádiz y nuevo miembro del equipo directivo del Colegio Oficial

Yolanda encontró su trabajo recién concluido su periodo académico, tras finalizar el proyecto, y gracias a COGITI. Un primer impulso para poder desarrollar todo su talento y capacidad en el sector de la elevación. Una vida entre ascensores que le retrotrae a su infancia, cuando vivía en una novena planta y se preguntaba siempre qué se escondían tras las tripas de ese sistema, cuál era su mecanismo y por qué, en ocasiones, dejaba de funcionar.

En estos próximos cuatro años de mandato, la gaditana aportará su experiencia y sus conocimientos desde una visión femenina tan necesaria en una industria que no puede renunciar a tanto y tan brillante capital humano. En sus palabras se manifiesta una profunda inclinación hacia la formación y el desarrollo de las capacidades de un sector que se sitúa en posiciones de vanguardia de cara a un futuro esperanzador.

-¿Cuál es su experiencia laboral en la ingeniería?

-Yo estudié Ingeniería Técnica de Electricidad en la Universidad de Cádiz. Realicé el proyecto en el 96 y nada más terminar encontré trabajo gracias al Colegio Oficial de Graduado e Ingenieros Técnicos Industriales de Cádiz. Comencé en el sector de la elevación, en una empresa local de ascensores, y desde entonces me mantengo en el mismo sector. Así que ya pueden imaginar lo que le debo a COGITI Cádiz. -En su época de estudiante, ¿se imaginaba esta vida entre ascensores?

-No me lo imaginaba. Para empezar, quería hacer Matemáticas, pero por cuestiones económicas no podía salir de Cádiz. A mí siempre me entusiasmó la innovación, el producto, y también esa 'figura' del ascensor. Un elemento que hemos utilizado todos. Yo desde pequeña vivía en un noveno y tenía muchísimo interés en conocer las tripas, cómo funcionan, por qué se averían, cómo se pueden arreglar... En líneas generales, estoy bastante contenta con mi desarrollo laboral y profesional.

-¿Por qué ha querido formar parte de la nueva junta directiva de COGITI Cádiz? ¿Qué se puede y que se debe hacer desde el colegio?

-El Colegio me ha pedido colaboración y estoy encantada. Yo fui compañera de promoción del Decano, Domingo Villero. Y me pareció muy interesante su proyecto. Es un equipo equilibrado, con experiencia y con mucha presencia femenina. Y es que creo que es muy importante el punto de vista de una mujer como técnica y se ha conseguido que esta nueva junta directiva lo tenga. Es cierto que tengo poco tiempo, pero a la vez son muchos años y experiencia con los que puedo ayudar. Para afrontar todas las cuestiones desde la perspectiva femenina.

-¿Qué se puede y que se debe mejorar desde el colegio?

-Creo que la clave es la formación, en cuanto a legislación, conferencias, charlas, compartir conocimientos entre ingenieros veteranos y los nuevos, que se puedan ver las diferentes salidas laborales que existen, etc. Se está haciendo y debemos apostar por continuar esa vía.

¿Por qué es tan importante la colegiación?

-Siempre he trabajado por cuenta ajena, pero colegiada. Es importante porque cada día tomamos decisiones, firmando documentos y validando proyectos, y es una tranquilidad contar con un colectivo que apoya y respalda tu trabajo. El Colegio Oficial es un punto de referencia que necesitamos todas las profesiones.

-¿Cómo ve el actual momento de la profesión y su futuro?

La ingeniería siempre está en una situación candente. No conozco a ningún compañero de mi promoción que esté en paro. Ahora he podido retomar el contacto con ellos gracias al Colegio y me he dado cuenta de que sigue de plena actualidad. Hay mucho por hacer, porque todo avanza de forma muy rápida. Los caminos que se abren ante nosotros son muy interesantes, con la eficiencia energética, la protección del medioambiente, la innovación tecnológica....

...la inteligencia artificial. Son los retos del futuro.

Un futuro que es prometedor, pero hay que trabajar mucho. Es el destino de un ingeniero. Nosotros no tenemos horario, tenemos responsabilidades. Y sabemos que hay que trabajar mucho.

Conceptos como la Inteligencia Artificial y la ciberseguridad son desafíos muy importantes, sobre todo para los que tenemos ya más edad.

Y por supuesto la inclusión de la mujer en la profesión. Ha habido un salto sideral en comparación con hace 30 años. El año que empecé éramos cinco en la clase y tras el primer curso me quedé yo sola. Y eran 90 personas. Ahora hay una destacada presencia femenina, y es importante que el colegio no solo escuche su voz, sino que la tenga.